SUCHE

Unabhängige Nachrichten, Berichte & Meinungen

Literatur

Aus dem Buch "Die Kapitalisten des 21. Jahrhunderts" (1)

Die neuen Finanzmächtigen im westlichen Kapitalismus

Von Werner Rügemer

In seinem neuen Buch „Die Kapitalisten den 21. Jahrhunderts“ schildert Werner Rügemer die weder von Regierungen und Globalisierungskritikern thematisierten neuen Finanzmächtigen des US-geführten westlichen Kapitalismus. Sie waren schon vor der Finanzkrise 2007 da, haben sie mitverursacht. Aber dann wurden sie noch mächtiger, weil sie rechtlich nicht als Banken gelten und nicht reguliert werden: die großen Kapitalorganisatoren wie BlackRock, „Heuschrecken“ wie Blackstone, Wagniskapitalgeber, Investmentbanken wie Lazard und Rothschild. BlackRock&Co sind auch die Haupteigentümer von Facebook, Google, Amazon, Microsoft und Apple, und sie arbeiten mit Militär und Geheimdiensten zusammen – wer weiß das schon hier im verschlafenen Deutschland? Im Folgenden ein Auszug aus Rügemers Buch über die von BlackRock&Co arrangierten Fusionen von Bayer/Monsanto, Linde/Praxair und die neue Arbeitsteilung zwischen Eon und RWE.

In seinem neuen Buch „Die Kapitalisten den 21. Jahrhunderts“ schildert Werner Rügemer die weder von Regierungen und Globalisierungskritikern thematisierten neuen Finanzmächtigen des US-geführten westlichen Kapitalismus. Sie waren schon vor der Finanzkrise 2007 da, haben sie mitverursacht. Aber dann wurden sie noch mächtiger, weil sie rechtlich nicht als Banken gelten und nicht reguliert werden: die großen Kapitalorganisatoren wie BlackRock, „Heuschrecken“ wie Blackstone, Wagniskapitalgeber, Investmentbanken wie Lazard und Rothschild. BlackRock&Co sind auch die Haupteigentümer von Facebook, Google, Amazon, Microsoft und Apple, und sie arbeiten mit Militär und Geheimdiensten zusammen – wer weiß das schon hier im verschlafenen Deutschland? Im Folgenden ein Auszug aus Rügemers Buch über die von BlackRock&Co arrangierten Fusionen von Bayer/Monsanto, Linde/Praxair und die neue Arbeitsteilung zwischen Eon und RWE.

Preiskartelle, Übernahmen, Fusionen

Blackrock und etwa ein Dutzend weiterer solcher Kapitalorganisatoren – Vanguard, State Street, T Rowe Price, Fideliy, Wellington u.a. – sind die größten Insider des westlichen Kapitalismus. Sie haben enge Beziehungen zu Konzernvorständen, Regierungen, Ratingagenturen, internationalen Finanzinstitutionen wie IWF und EZB und zu den Top-Beratern wie Price Waterhouse Coopers (PWC, Wirtschafts“prüfer“) und Freshfields (globale Wirtschaftskanzlei), die sowohl Konzerne wie Regierungen beraten. So können BlackRock&Co weitsichtiger als andere die längerfristigen Entwicklungen nicht nur voraussehen, sondern mitgestalten und davon profitieren.

Preiskartelle – Fusionen und Übernahmen sind Renditetreiber. Im Mutterland von BlackRock&Co, in den USA, haben BlackRock&Co mit den Banken, in denen sie ebenfalls Miteigentümer sind, Kartelle gebildet: Die Gebühren in diesen Banken wurden erhöht und gleichzeitig die Guthabenzinsen gesenkt. In den US-Fluggesellschaften wurden gleichzeitig die Ticketpreise erhöht. (1)

Zum Beispiel: Bayer übernimmt Monsanto – Der nächste Schritt sind Fusionen und Übernahmen. Nehmen wir die Übernahme des US-Biotechnologie-Konzerns Monsanto durch den deutschen Chemiekonzern Bayer. Es handelt sich nicht um eine „feindliche Übernahme“ eines „amerikanischen“ durch einen „deutschen“ Konzern, wie die Leit- und Provinzmedien erzählen. (2) Die Übernahme wird von den Großaktionären angeschoben - und dies sind in beiden Konzernen dieselben. Die größten Aktionäre von Bayer sind, in dieser Reihenfolge: BlackRock, Sun Life Financial, Capital World, Vanguard, Deutsche Bank. Die größten Aktionäre von Monsanto sind, in etwas anderer Rangfolge: Capital World, Vanguard, BlackRock, State Street, Fidelity und Sun Life Financial. (3) Die Kapital- und Machtverdichtung bei BlackRock ist noch intensiver: BlackRock ist auch Großaktionär des Bayer-Miteigentümers Deutsche Bank.

So entsteht der weltweit größte Konzern der Agrochemie: Er bündelt synergetisch die Marktführerschaften bei Saatgut, bei Pestiziden, bei Agrarpatenten und bei den weltweiten Daten über die Bauern, Landwirtschaftsbetriebe und Landwirtschaftsmärkte. Selbstverständlich sind Blackrock, Vanguard, Capital, State Street, Fidelity usw. auch Großaktionäre anderer Agrar- und Chemiekonzerne wie BASF, LG Chem (Südkorea), Akzo Nobel (Niederlande) sowie Pfizer und DowDupont (USA).

Linde übernimmt Praxair – Der europäische Marktführer bei Industriegasen, Linde, will den US-Konkurrenten Praxair übernehmen. Auch bei Linde und Praxair sind Blackrock&Co auf beiden Seiten gleichzeitig die Hauptaktionäre: Die größten Eigentümer bei Linde sind der norwegische Staatsfonds Norges, Blackrock und Sun Life, bei Praxair sind es Capital World, Vanguard, State Street und Blackrock, dann folgt u.a. wieder Norges. (4) Die Fusion von Linde und Praxair würde den „größten Industriegas-Hersteller der Welt ergeben“. (5)

Dabei sollen in beiden bisherigen Konzernen Arbeitsplätze abgebaut werden. Die 8.000 Linde-Beschäftigten in Deutschland sollen nur bis 2021 vor Kündigungen geschützt sein. Der rechtliche Sitz des fusionierten Unternehmens soll in die Finanzoase Irland verlegt werden. So gehen Arbeitsplätze und Steuern in mehreren Staaten verloren.

Fusion in der Energiewirtschaft – Anfang 2018 arrangierten die beiden größten Energiekonzerne in Deutschland, Eon und RWE, eine neue Arbeitsteilung. Eon kaufte die RWE-Tochter Innogy und übernahm damit den Vertrieb der Energie und die Infrastruktur der Leitungen. RWE übernimmt die Produktion der Energie. Damit werden auch 5.000 Arbeitsplätze abgebaut. (6)

Blackrock ist Großaktionär bei beiden Konzernen. Und gleichzeitig ist Blackrock nach RWE auch noch der größte Eigentümer bei Innogy, gefolgt von Templeton, Norges, Caffi Delen, Franklin und Vanguard. Von Innogy sind 550 Millionen Aktien im Umlauf. (7) Nun zahlt Eon für den Kauf von Innogy dessen Aktionären 40 Euro pro Aktie. (8) Die 6,87 Prozent Innogy-Aktien, die Blackrock gehören, machen 34,35 Millionen Aktien aus. Multipliziert mit 40 ergibt das 1,36 Milliarden Euro – Gewinn für Blackrock. Templeton, Norges, Caffi Delen, Franklin und Vanguard haben zusammen 6,12 Prozent der Aktien, bekommen zusammen also etwas über eine Milliarde Euro.

Fusionen von Banken – Blackrock&Co treiben auf nationaler und internationaler Ebene auch die Fusion von Banken voran. Für den Chef der Deutschen Bank gibt es in Deutschland und in der EU „schlicht zu viele Banken… Wir brauchen weitere Zusammenschlüsse – auf nationaler Ebene – aber eben auch über die Landesgrenzen hinweg.“ Die Deutsche Bank könne etwa mit der Commerzbank fusionieren. (9)

In den USA, aber auch in Frankreich und Italien steht ähnliches an. „Blackrock ist der größte Anteilseigner von vier der fünf größten amerikanischen Banken, und in Europa der größte Anteilseigner zum Beispiel der Deutschen Bank, der niederländischen ING Bank, der britischen Hongkong and Shanghai Banking Corporation (HSBC), der spanischen Banco Bilbao, und der zweitgrößte Anteilseigner von BNP Paribas, Unicredit und Banco Sanpaolo.“ (10)

Seit dem Börsengang 2010 stieg so der Gewinn von Blackrock stetig. 2017 war er um 16 Prozent höher als im Jahr zuvor. Im ersten Quartal 2018 stieg der Nettogewinn trotz Börsenturbulenzen weiter um 27 Prozent auf 1,09 Mrd. Dollar. (11)

Aufstieg mit Obama durch die Finanzkrise

Bevor wir auf diesen profitablen Machtapparat und dessen gesellschaftliche Folgen eingehen, gehen wir der Frage nach: Wie und wann entstand dieser neue Typ von Kapitalorganisator?

Blackrock wurde 1988 von Lawrence Fink gegründet. Er hatte an der Wall Street bei der Investmentbank First Boston gearbeitet. Damals begannen die großen US-Banken, sich aus den bisherigen Regulierungen zu befreien. Einzelne Bankmanager entwickelten neue Finanzprodukte, experimentierten damit und suchten dafür Geldgeber.

So gilt Fink bei First Boston als Initiator der „Wert“papiere, die aus verbrieften, d.h. von den Banken weiterverkauften, dann gebündelten Immobilien- und anderen Krediten gebildet werden. Für die Entwicklung solcher Finanzprodukte und Finanzwetten erhielt er von der Private Equity-Firma Blackstone Kredite. 1994 gründete er aus Blackstone heraus BlackRock: Aus dem kleinen „schwarzen Stein“ wurde allmählich der viel größere „schwarze Fels“.

BlackRock machte den ersten großen Sprung durch die von Fink mitentwickelten Finanzspekulationen. Sie führten 2007 zum Bankrott der traditionellen westlichen Banken. Der BlackRock-Chef hatte „in den 1980er Jahren bei First Boston selbst jene Hypothekenpapiere ersonnen, die zum Crash 2007/2008 erheblich beigetragen haben“. (12) So schnellte das verwaltete Vermögen von BlackRock von etwa 300 Milliarden US-Dollar im Jahre 2004 auf 1,3 Billionen im Jahre 2008.

Der nächste große Sprung gelang in den zwei Jahren während der Abwicklung der Finanzkrise. Die US-Regierung unter Präsident Barack Obama beauftragte Fink, die Finanzkrise zu managen. So koordinierte BlackRock die Abwicklung der Investmentbanken Bear Stearns und Lehman Brothers und die staatliche Rettung des Versicherungskonzerns American International Group (AIG). Das bedeutete zum Beispiel, dass den Banken Goldman Sachs und Deutsche Bank die Versicherungssummen ausgezahlt wurden, die AIG hätte zahlen müssen. Das Honorar für Blackrock betrug 180 Millionen Dollar. (13)

Durch die Banken-Regulierung von 2010 - Dodd Frank-Act (Wall Street Reform and Consumer Protection Act) - wurden nur die traditionellen Banken reguliert. BlackRock&Co galten aber nicht als Banken. So ergriffen sie die neue Freiheit. Wenn sie Kredite brauchten, holten sie sich die von den regulierten Banken, die sich darüber freuten, weiter mitspielen zu dürfen. Und BlackRock&Co kauften sich Aktien der Banken und sind nun nicht nur deren wichtige Kreditnehmer, sondern auch deren mächtige Miteigentümer.

Fußnoten:

1 José Azar, Martin Schmalz, Isabel Tecu: Anti-Competitive Effects of Common Ownership, Ross School of Business Papers Nr. 1235, July 5, 2016

2 Monsanto bleibt stur, Der Spiegel 26/2016

3 Die Monsanto-Übernahme, HB 16.8.2016

4 www.nasdaq.com/symbol/px/institutional-holdings, 19.8.2016

5 Linde confirms Merger Talks with Praxair, Wall Street Journal 16.8.2016

6 Innogy-Übernahme gefährdet 5.000 Arbeitsplätze, Zeit online 13.3.2018

7 https://www.finanzen.net/unternehmensprofil/innogy, abgerufen 13.3.2018

8 Zeit online 13.3.2018 ebd.

9 Deutsche Bank wirbt für Fusionen, Börsen-Zeitung 1.9.2016

10 FAZ ebenda

11 Blackrock steigert die Dividende das neunte Jahr in Folge, https://www.finanzen.net 12.1.2018, Reuters 12.4.2018

12 Hans-Jürgen Jakobs: Wem gehört die Welt? A.a.O., S. 24

13 Geithner has phone friend at BlackRock, Financial Times online 11. Oktober 2012, inzwischen gelöscht.

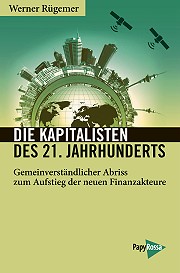

Werner Rügemer: Die Kapitalisten des 21. Jahrhunderts. Gemeinverständlicher Abriss zu den neuen Finanzakteuren

360 Seiten, 19,90 Euro, Papyrossa-Verlag, Köln. Typologie und Praktiken von BlackRock, Blackstone, Hedgefunds und anderer unregulierter Schattenbanken sowie deren Beraterheere (Wirtschaftskanzleien, Wirtschafts"prüfer", Unternehmensberater, Ratingagenturen, PR) bei der Verwertung der aufgekauften Unternehmen, Banken und Krisenstaaten. Regulatory capture, systemische Rechtsverletzungen, prekäre Arbeitsverhältnisse, populistische Politik, Parallelgesellschaft in Finanzoasen. Porträts von Fink/BlackRock, Schwarzman/Blackstone, Thiel/Founders Fund, Dalio/Bridgewater, Bezos/Amazon, Schmidt/Google sowie von Ross, Kornblum, Rohatyn, Macron/Lazard/Rothschild. Kooperation von Google&Co mit Militär. Konflikt USA-EU-China. Vergleich des westlichen Kapitalismus mit China (Menschenrechte, Völkerrecht, erneuerbare Energien, Arbeitseinkommen, Armuts- und Korruptionsbekämpfung, wirtschaftliche Gesamtentwicklung, Globalisierung). Das Buch erscheint in chinesischer Sprache auch in China.

Veranstaltungshinweis:

Werner Rügemer liest aus "Die Kapitalisten des 21. Jahrhunderts"

Galerie Arbeiterfotografie, Merheimer Str. 107, 50733 Köln

Freitag, 23. November 2018, 20 Uhr

Online-Flyer Nr. 677 vom 10.10.2018

Aus dem Buch "Die Kapitalisten des 21. Jahrhunderts" (1)

Die neuen Finanzmächtigen im westlichen Kapitalismus

Von Werner Rügemer

In seinem neuen Buch „Die Kapitalisten den 21. Jahrhunderts“ schildert Werner Rügemer die weder von Regierungen und Globalisierungskritikern thematisierten neuen Finanzmächtigen des US-geführten westlichen Kapitalismus. Sie waren schon vor der Finanzkrise 2007 da, haben sie mitverursacht. Aber dann wurden sie noch mächtiger, weil sie rechtlich nicht als Banken gelten und nicht reguliert werden: die großen Kapitalorganisatoren wie BlackRock, „Heuschrecken“ wie Blackstone, Wagniskapitalgeber, Investmentbanken wie Lazard und Rothschild. BlackRock&Co sind auch die Haupteigentümer von Facebook, Google, Amazon, Microsoft und Apple, und sie arbeiten mit Militär und Geheimdiensten zusammen – wer weiß das schon hier im verschlafenen Deutschland? Im Folgenden ein Auszug aus Rügemers Buch über die von BlackRock&Co arrangierten Fusionen von Bayer/Monsanto, Linde/Praxair und die neue Arbeitsteilung zwischen Eon und RWE.

In seinem neuen Buch „Die Kapitalisten den 21. Jahrhunderts“ schildert Werner Rügemer die weder von Regierungen und Globalisierungskritikern thematisierten neuen Finanzmächtigen des US-geführten westlichen Kapitalismus. Sie waren schon vor der Finanzkrise 2007 da, haben sie mitverursacht. Aber dann wurden sie noch mächtiger, weil sie rechtlich nicht als Banken gelten und nicht reguliert werden: die großen Kapitalorganisatoren wie BlackRock, „Heuschrecken“ wie Blackstone, Wagniskapitalgeber, Investmentbanken wie Lazard und Rothschild. BlackRock&Co sind auch die Haupteigentümer von Facebook, Google, Amazon, Microsoft und Apple, und sie arbeiten mit Militär und Geheimdiensten zusammen – wer weiß das schon hier im verschlafenen Deutschland? Im Folgenden ein Auszug aus Rügemers Buch über die von BlackRock&Co arrangierten Fusionen von Bayer/Monsanto, Linde/Praxair und die neue Arbeitsteilung zwischen Eon und RWE.Preiskartelle, Übernahmen, Fusionen

Blackrock und etwa ein Dutzend weiterer solcher Kapitalorganisatoren – Vanguard, State Street, T Rowe Price, Fideliy, Wellington u.a. – sind die größten Insider des westlichen Kapitalismus. Sie haben enge Beziehungen zu Konzernvorständen, Regierungen, Ratingagenturen, internationalen Finanzinstitutionen wie IWF und EZB und zu den Top-Beratern wie Price Waterhouse Coopers (PWC, Wirtschafts“prüfer“) und Freshfields (globale Wirtschaftskanzlei), die sowohl Konzerne wie Regierungen beraten. So können BlackRock&Co weitsichtiger als andere die längerfristigen Entwicklungen nicht nur voraussehen, sondern mitgestalten und davon profitieren.

Preiskartelle – Fusionen und Übernahmen sind Renditetreiber. Im Mutterland von BlackRock&Co, in den USA, haben BlackRock&Co mit den Banken, in denen sie ebenfalls Miteigentümer sind, Kartelle gebildet: Die Gebühren in diesen Banken wurden erhöht und gleichzeitig die Guthabenzinsen gesenkt. In den US-Fluggesellschaften wurden gleichzeitig die Ticketpreise erhöht. (1)

Zum Beispiel: Bayer übernimmt Monsanto – Der nächste Schritt sind Fusionen und Übernahmen. Nehmen wir die Übernahme des US-Biotechnologie-Konzerns Monsanto durch den deutschen Chemiekonzern Bayer. Es handelt sich nicht um eine „feindliche Übernahme“ eines „amerikanischen“ durch einen „deutschen“ Konzern, wie die Leit- und Provinzmedien erzählen. (2) Die Übernahme wird von den Großaktionären angeschoben - und dies sind in beiden Konzernen dieselben. Die größten Aktionäre von Bayer sind, in dieser Reihenfolge: BlackRock, Sun Life Financial, Capital World, Vanguard, Deutsche Bank. Die größten Aktionäre von Monsanto sind, in etwas anderer Rangfolge: Capital World, Vanguard, BlackRock, State Street, Fidelity und Sun Life Financial. (3) Die Kapital- und Machtverdichtung bei BlackRock ist noch intensiver: BlackRock ist auch Großaktionär des Bayer-Miteigentümers Deutsche Bank.

So entsteht der weltweit größte Konzern der Agrochemie: Er bündelt synergetisch die Marktführerschaften bei Saatgut, bei Pestiziden, bei Agrarpatenten und bei den weltweiten Daten über die Bauern, Landwirtschaftsbetriebe und Landwirtschaftsmärkte. Selbstverständlich sind Blackrock, Vanguard, Capital, State Street, Fidelity usw. auch Großaktionäre anderer Agrar- und Chemiekonzerne wie BASF, LG Chem (Südkorea), Akzo Nobel (Niederlande) sowie Pfizer und DowDupont (USA).

Linde übernimmt Praxair – Der europäische Marktführer bei Industriegasen, Linde, will den US-Konkurrenten Praxair übernehmen. Auch bei Linde und Praxair sind Blackrock&Co auf beiden Seiten gleichzeitig die Hauptaktionäre: Die größten Eigentümer bei Linde sind der norwegische Staatsfonds Norges, Blackrock und Sun Life, bei Praxair sind es Capital World, Vanguard, State Street und Blackrock, dann folgt u.a. wieder Norges. (4) Die Fusion von Linde und Praxair würde den „größten Industriegas-Hersteller der Welt ergeben“. (5)

Dabei sollen in beiden bisherigen Konzernen Arbeitsplätze abgebaut werden. Die 8.000 Linde-Beschäftigten in Deutschland sollen nur bis 2021 vor Kündigungen geschützt sein. Der rechtliche Sitz des fusionierten Unternehmens soll in die Finanzoase Irland verlegt werden. So gehen Arbeitsplätze und Steuern in mehreren Staaten verloren.

Fusion in der Energiewirtschaft – Anfang 2018 arrangierten die beiden größten Energiekonzerne in Deutschland, Eon und RWE, eine neue Arbeitsteilung. Eon kaufte die RWE-Tochter Innogy und übernahm damit den Vertrieb der Energie und die Infrastruktur der Leitungen. RWE übernimmt die Produktion der Energie. Damit werden auch 5.000 Arbeitsplätze abgebaut. (6)

Blackrock ist Großaktionär bei beiden Konzernen. Und gleichzeitig ist Blackrock nach RWE auch noch der größte Eigentümer bei Innogy, gefolgt von Templeton, Norges, Caffi Delen, Franklin und Vanguard. Von Innogy sind 550 Millionen Aktien im Umlauf. (7) Nun zahlt Eon für den Kauf von Innogy dessen Aktionären 40 Euro pro Aktie. (8) Die 6,87 Prozent Innogy-Aktien, die Blackrock gehören, machen 34,35 Millionen Aktien aus. Multipliziert mit 40 ergibt das 1,36 Milliarden Euro – Gewinn für Blackrock. Templeton, Norges, Caffi Delen, Franklin und Vanguard haben zusammen 6,12 Prozent der Aktien, bekommen zusammen also etwas über eine Milliarde Euro.

Fusionen von Banken – Blackrock&Co treiben auf nationaler und internationaler Ebene auch die Fusion von Banken voran. Für den Chef der Deutschen Bank gibt es in Deutschland und in der EU „schlicht zu viele Banken… Wir brauchen weitere Zusammenschlüsse – auf nationaler Ebene – aber eben auch über die Landesgrenzen hinweg.“ Die Deutsche Bank könne etwa mit der Commerzbank fusionieren. (9)

In den USA, aber auch in Frankreich und Italien steht ähnliches an. „Blackrock ist der größte Anteilseigner von vier der fünf größten amerikanischen Banken, und in Europa der größte Anteilseigner zum Beispiel der Deutschen Bank, der niederländischen ING Bank, der britischen Hongkong and Shanghai Banking Corporation (HSBC), der spanischen Banco Bilbao, und der zweitgrößte Anteilseigner von BNP Paribas, Unicredit und Banco Sanpaolo.“ (10)

Seit dem Börsengang 2010 stieg so der Gewinn von Blackrock stetig. 2017 war er um 16 Prozent höher als im Jahr zuvor. Im ersten Quartal 2018 stieg der Nettogewinn trotz Börsenturbulenzen weiter um 27 Prozent auf 1,09 Mrd. Dollar. (11)

Aufstieg mit Obama durch die Finanzkrise

Bevor wir auf diesen profitablen Machtapparat und dessen gesellschaftliche Folgen eingehen, gehen wir der Frage nach: Wie und wann entstand dieser neue Typ von Kapitalorganisator?

Blackrock wurde 1988 von Lawrence Fink gegründet. Er hatte an der Wall Street bei der Investmentbank First Boston gearbeitet. Damals begannen die großen US-Banken, sich aus den bisherigen Regulierungen zu befreien. Einzelne Bankmanager entwickelten neue Finanzprodukte, experimentierten damit und suchten dafür Geldgeber.

So gilt Fink bei First Boston als Initiator der „Wert“papiere, die aus verbrieften, d.h. von den Banken weiterverkauften, dann gebündelten Immobilien- und anderen Krediten gebildet werden. Für die Entwicklung solcher Finanzprodukte und Finanzwetten erhielt er von der Private Equity-Firma Blackstone Kredite. 1994 gründete er aus Blackstone heraus BlackRock: Aus dem kleinen „schwarzen Stein“ wurde allmählich der viel größere „schwarze Fels“.

BlackRock machte den ersten großen Sprung durch die von Fink mitentwickelten Finanzspekulationen. Sie führten 2007 zum Bankrott der traditionellen westlichen Banken. Der BlackRock-Chef hatte „in den 1980er Jahren bei First Boston selbst jene Hypothekenpapiere ersonnen, die zum Crash 2007/2008 erheblich beigetragen haben“. (12) So schnellte das verwaltete Vermögen von BlackRock von etwa 300 Milliarden US-Dollar im Jahre 2004 auf 1,3 Billionen im Jahre 2008.

Der nächste große Sprung gelang in den zwei Jahren während der Abwicklung der Finanzkrise. Die US-Regierung unter Präsident Barack Obama beauftragte Fink, die Finanzkrise zu managen. So koordinierte BlackRock die Abwicklung der Investmentbanken Bear Stearns und Lehman Brothers und die staatliche Rettung des Versicherungskonzerns American International Group (AIG). Das bedeutete zum Beispiel, dass den Banken Goldman Sachs und Deutsche Bank die Versicherungssummen ausgezahlt wurden, die AIG hätte zahlen müssen. Das Honorar für Blackrock betrug 180 Millionen Dollar. (13)

Durch die Banken-Regulierung von 2010 - Dodd Frank-Act (Wall Street Reform and Consumer Protection Act) - wurden nur die traditionellen Banken reguliert. BlackRock&Co galten aber nicht als Banken. So ergriffen sie die neue Freiheit. Wenn sie Kredite brauchten, holten sie sich die von den regulierten Banken, die sich darüber freuten, weiter mitspielen zu dürfen. Und BlackRock&Co kauften sich Aktien der Banken und sind nun nicht nur deren wichtige Kreditnehmer, sondern auch deren mächtige Miteigentümer.

Fußnoten:

1 José Azar, Martin Schmalz, Isabel Tecu: Anti-Competitive Effects of Common Ownership, Ross School of Business Papers Nr. 1235, July 5, 2016

2 Monsanto bleibt stur, Der Spiegel 26/2016

3 Die Monsanto-Übernahme, HB 16.8.2016

4 www.nasdaq.com/symbol/px/institutional-holdings, 19.8.2016

5 Linde confirms Merger Talks with Praxair, Wall Street Journal 16.8.2016

6 Innogy-Übernahme gefährdet 5.000 Arbeitsplätze, Zeit online 13.3.2018

7 https://www.finanzen.net/unternehmensprofil/innogy, abgerufen 13.3.2018

8 Zeit online 13.3.2018 ebd.

9 Deutsche Bank wirbt für Fusionen, Börsen-Zeitung 1.9.2016

10 FAZ ebenda

11 Blackrock steigert die Dividende das neunte Jahr in Folge, https://www.finanzen.net 12.1.2018, Reuters 12.4.2018

12 Hans-Jürgen Jakobs: Wem gehört die Welt? A.a.O., S. 24

13 Geithner has phone friend at BlackRock, Financial Times online 11. Oktober 2012, inzwischen gelöscht.

Werner Rügemer: Die Kapitalisten des 21. Jahrhunderts. Gemeinverständlicher Abriss zu den neuen Finanzakteuren

360 Seiten, 19,90 Euro, Papyrossa-Verlag, Köln. Typologie und Praktiken von BlackRock, Blackstone, Hedgefunds und anderer unregulierter Schattenbanken sowie deren Beraterheere (Wirtschaftskanzleien, Wirtschafts"prüfer", Unternehmensberater, Ratingagenturen, PR) bei der Verwertung der aufgekauften Unternehmen, Banken und Krisenstaaten. Regulatory capture, systemische Rechtsverletzungen, prekäre Arbeitsverhältnisse, populistische Politik, Parallelgesellschaft in Finanzoasen. Porträts von Fink/BlackRock, Schwarzman/Blackstone, Thiel/Founders Fund, Dalio/Bridgewater, Bezos/Amazon, Schmidt/Google sowie von Ross, Kornblum, Rohatyn, Macron/Lazard/Rothschild. Kooperation von Google&Co mit Militär. Konflikt USA-EU-China. Vergleich des westlichen Kapitalismus mit China (Menschenrechte, Völkerrecht, erneuerbare Energien, Arbeitseinkommen, Armuts- und Korruptionsbekämpfung, wirtschaftliche Gesamtentwicklung, Globalisierung). Das Buch erscheint in chinesischer Sprache auch in China.

Veranstaltungshinweis:

Werner Rügemer liest aus "Die Kapitalisten des 21. Jahrhunderts"

Galerie Arbeiterfotografie, Merheimer Str. 107, 50733 Köln

Freitag, 23. November 2018, 20 Uhr

Online-Flyer Nr. 677 vom 10.10.2018